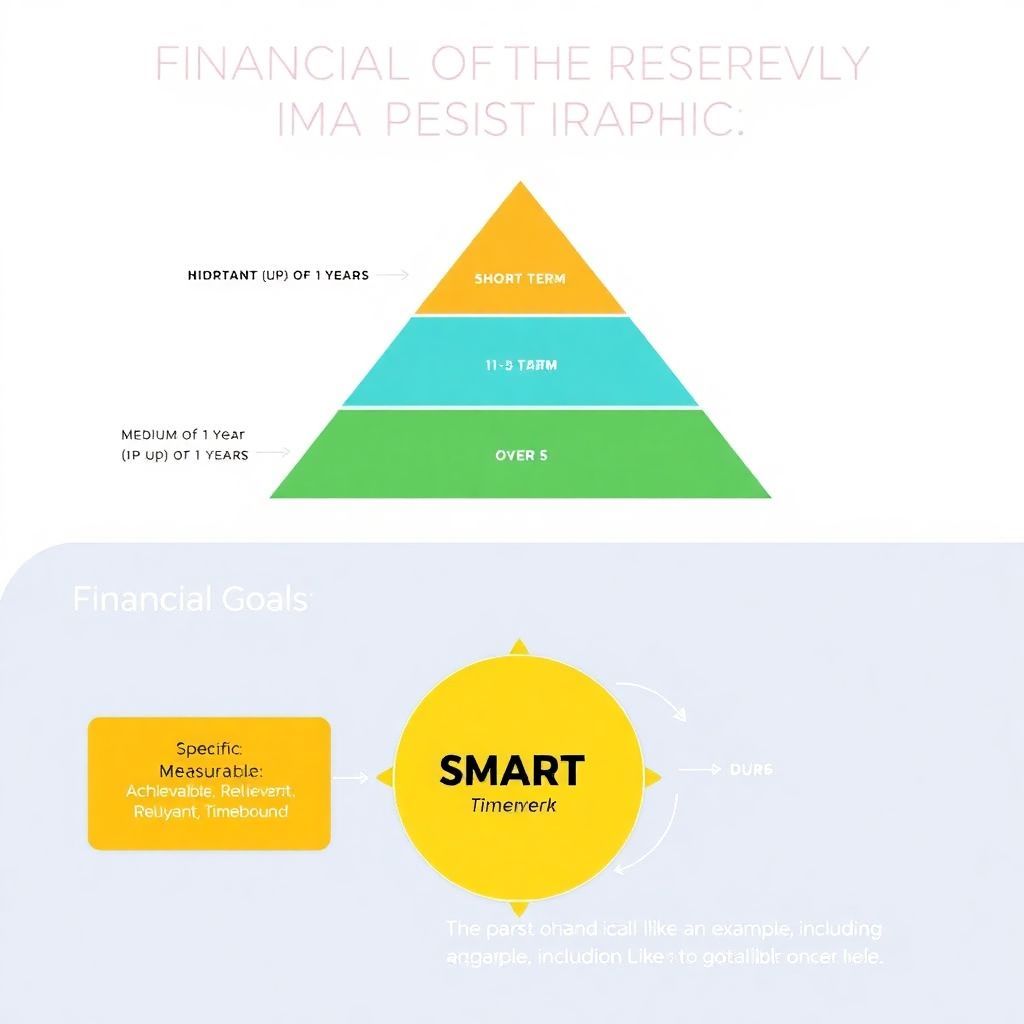

Определение финансовых целей: классификация и приоритеты

Финансовые цели — это количественно измеримые ориентиры, направленные на достижение определённого уровня благосостояния или финансовой независимости. Их целесообразно подразделять на краткосрочные (до 1 года), среднесрочные (1–5 лет) и долгосрочные (более 5 лет). Прежде чем ставить цели, важно провести финансовый аудит: оценить активы, обязательства, ликвидность и уровень текущих доходов. Приоритизация целей осуществляется на основе их срочности и стратегической значимости. Ошибкой является попытка реализовать все задачи одновременно — это снижает фокус и эффективность действий. Рекомендуется ранжировать цели по модели Eisenhower Matrix, адаптированной под финансы.

Построение SMART-структуры целей

Формулировка целей по методологии SMART (Specific, Measurable, Achievable, Relevant, Time-bound) позволяет исключить расплывчатость и неопределённость. Например, цель «накопить на отпуск» следует преобразовать в «накопить 150 000 руб. на отпуск в июле 2025 года, внося по 10 000 руб. ежемесячно». Такая формулировка упрощает контроль прогресса и позволяет прогнозировать отклонения. Новички часто игнорируют параметр достижимости (Achievable), переоценивая свои финансовые возможности, что ведёт к демотивации. Важно соотносить цели с текущей платёжеспособностью и учитывать потенциальные риски.

Финансовое планирование и бюджетирование

После постановки целей необходимо интегрировать их в личный финансовый план. Это включает составление бюджета с учётом обязательных расходов, целевых накоплений и инвестиционной активности. Для этого можно использовать метод «50/30/20» как базовую модель: 50% на нужды, 30% на желания, 20% — на цели и инвестиции. Однако нестандартным подходом считается использование каскадного бюджета, где каждый доход распределяется по приоритетным целям, начиная с долгосрочных. Это обеспечивает устойчивость стратегии в условиях экономической нестабильности.

- Пример каскадного распределения:

- 1-я очередь: пополнение резервного фонда

- 2-я очередь: инвестиции в пенсионный капитал

- 3-я очередь: краткосрочные цели (покупка техники, поездки)

Инструменты и методы достижения целей

Для достижения финансовых целей применяются как традиционные, так и альтернативные инструменты. Классические методы включают банковские депозиты, накопительные счета, ИИС (индивидуальные инвестиционные счета). Однако нестандартным решением может быть использование «финансовых автоматов» — систем автоперевода средств на цели, синхронизированных с датами зарплаты. Ещё один эффективный подход — «инвестирование по целям», когда под каждую цель подбирается отдельный инвестиционный портфель с учётом её горизонта и допустимого риска.

- Примеры инструментов по срокам:

- Краткосрочные: накопительные счета, облигации федерального займа

- Среднесрочные: ETF на облигации, сбалансированные фонды

- Долгосрочные: акции, недвижимость, пенсионные накопления

Типичные ошибки и способы их избежать

Распространённая ошибка — подмена целей желаниями. Например, желание «жить в достатке» без конкретной финансовой метрики не является целью. Также опасно отсутствие резервного капитала: без подушки безопасности даже небольшие внеплановые расходы могут сорвать реализацию цели. Другой частый промах — недооценка инфляции. При долгосрочном планировании необходимо индексировать суммы целей, иначе покупательная способность накоплений снизится.

- Частые ошибки:

- Отсутствие учёта налогов и комиссий

- Игнорирование сроков ликвидности активов

- Использование одного инструмента для всех целей

Психология достижения: мотивационные техники

Финансовые цели требуют не только расчёта, но и дисциплины. Для поддержания мотивации можно использовать технику «визуализации цели» — создание наглядного трекера прогресса. Ещё один нестандартный метод — «финансовые челленджи»: например, 52-недельный вызов с постепенным ростом суммы накоплений. Также эффективны методы геймификации: приложение, которое превращает достижение целей в игру с уровнями и наградами. Психологическая привязка целей к личным ценностям (например, «накопить на обучение ребёнка») значительно повышает устойчивость к отклонениям от плана.

Контроль, корректировка и обратная связь

Финансовые цели требуют регулярного мониторинга и гибкой корректировки. Рекомендуется ежемесячно отслеживать прогресс и раз в квартал анализировать отклонения. При изменении жизненных обстоятельств цели необходимо пересматривать. Для этого создаются KPI-финансов (ключевые показатели эффективности): процент выполнения цели, темп накоплений, отклонение от плана по времени и сумме. Использование финансовых трекеров и дашбордов помогает автоматизировать этот процесс. Важно внедрить систему обратной связи: анализировать не только результат, но и поведение, приведшее к нему.

Заключение: системный подход как ключ к успеху

Правильная постановка и достижение финансовых целей — это не разовая задача, а непрерывный процесс, требующий системного подхода, дисциплины и адаптивности. Успешная стратегия включает точную формулировку целей, их интеграцию в финансовый план, использование эффективных инструментов и регулярный контроль. Новичкам стоит начинать с простых, достижимых задач, по мере роста опыта переходя к более амбициозным целям. Помните, что финансовая устойчивость строится не на доходах, а на правильных решениях.